Przedsiębiorcy – podatnicy podatku dochodowego od osób fizycznych chętnie korzystają z jednorazowej amortyzacji środków trwałych.

Warto przez chwilę się zastanowić i przemyśleć zastosowanie różnych narzędzi jednorazowej amortyzacji w działalności.

Składnik majątku będący środkiem trwałym

Nabywany składnik majątku który ma być zaliczony w działalności jako środek trwały musi spełniać poniższe cechy:

- został nabyty lub wytworzony we własnym zakresie,

- jest kompletny i zdatny do użytku w dniu przyjęcia do używania,

- stanowi własność lub współwłasność przedsiębiorcy,

- będzie używany w działalności powyżej 12 miesięcy,

- będzie wykorzystywany przez przedsiębiorcę na potrzeby związane z prowadzoną przez niego działalnością gospodarczą albo oddany do używania na podstawie umowy najmu, dzierżawy.

Składnik majątku do wartości 10.000 zł

Zgodnie z tym co mówi art. 22d ust. 1 ustawy z dnia 26.07.1991 r. o podatku dochodowym od osób fizycznych (Dz. U. z 2022 r. poz. 2647 zwanej dalej ustawą o PDOF) podatnik prowadzący działalność może ująć jednorazowo w kosztach uzyskania przychodów składniki majątku (w miesiącu oddania ich do używania), których wartość początkowa, nie przekracza:

- 10.000 zł brutto u podatników zwolnionych z VAT,

- 10.000 zł netto u czynnych podatników VAT,

- wraz z 50% VAT sumy 10.000 zł u czynnych podatników VAT jeżeli nabywanym składnikiem majątku jest samochód osobowy.

Nie wszystkie nabywane składniki majątku podlegają amortyzacji

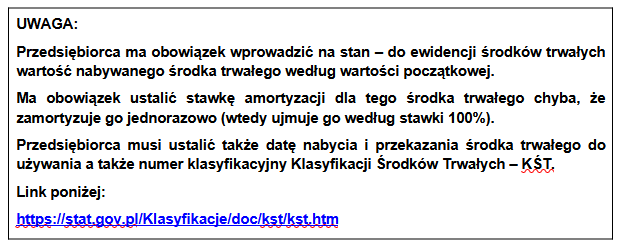

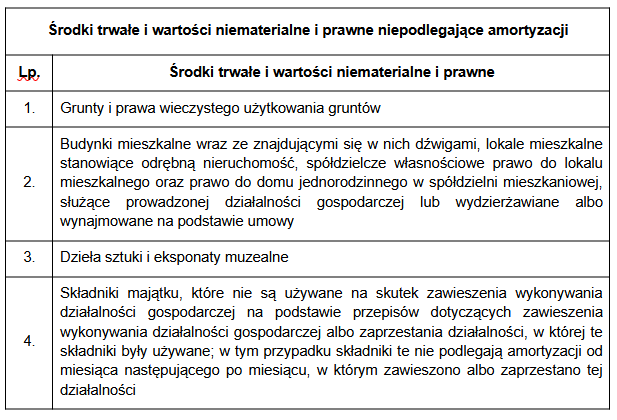

W pierwszej kolejności trzeba wspomnieć, iż prawodawca wyłączył niektóre środki trwałe i wartości niematerialne i prawne z możliwości ujmowania w kosztach miesięcznych odpisów amortyzacyjnych obliczonych od wartości początkowej tychże środków trwałych.

O tym mówi art. 22c ustawy o PDOF i te środki trwałe zaprezentowano w poniższej tabeli.

Należy wspomnieć, iż środki trwałe i wartości niematerialne i prawne niepodlegające amortyzacji można ująć jednorazowo w koszty uzyskania przychodów ale w momencie ich zbycia jako koszty bezpośrednio związane ze sprzedażą danego środka trwałego lub wartości niematerialne i prawnej

Jednorazowa amortyzacja nowych środków trwałych

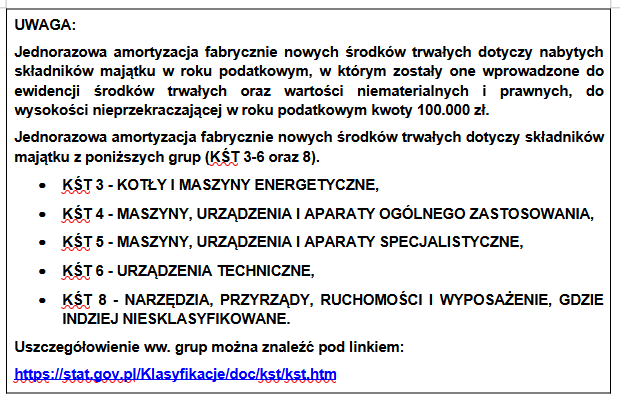

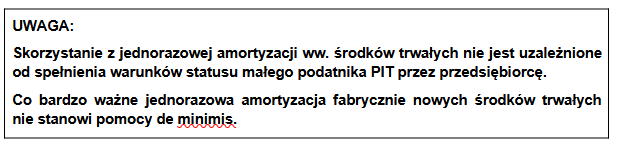

Na mocy art. 22k ust. 14 ustawy o PDOF podatnik prowadzący działalność gospodarczą może jednorazowo zamortyzować (ująć jednorazowo w koszty firmy) pełną wartość początkową zakupionych – fabrycznie nowych środków trwałych. Nie dotyczy to jednak wszystkich grup środków trwałych.

Limit 100.000 zł jednorazowej amortyzacji nowego nabywanego środka trwałego obejmuje sumę odpisów amortyzacyjnych i wpłaty na poczet nabycia środka trwałego zaliczonej do kosztów uzyskania przychodów.

Jednorazowa amortyzacja fabrycznie nowych środków trwałych dotyczy ww. grup środków trwałych, gdzie:

- wartość początkowa jednego środka trwałego, nabytego w roku podatkowym, wynosi co najmniej 10.000 zł lub

- łączna wartość początkowa co najmniej dwóch środków trwałych, nabytych w roku podatkowym, wynosi co najmniej 10.000 zł, a wartość początkowa każdego z nich przekracza 3.500 zł.

Jednorazowa amortyzacja używanych środków trwałych

W myśl art. 22k ust. 1 ustawy o PDOF podatnik prowadzący działalność gospodarczą może w roku podatkowym w którym nabył środek trwały dokonać jego jednorazowej amortyzacji (ująć jednorazowo w koszty).

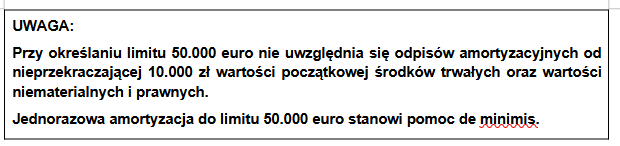

To narzędzie amortyzacyjne obejmuje nowe i używane środki trwałe o wartości limitu rocznego – 50.000 euro czyli 241.000 zł na 2023r.

Limit ten obejmuje jednorazową amortyzację wszystkich nabytych (przyjętych) w 2023r. środków trwałych z grupy 3-6 i 8 KŚT oraz środków transportu, z wyłączeniem samochodów osobowych.

Tabela przedstawiona powyżej ma zastosowanie także w tym zakresie.

Jednakże w tym wypadku wymagane jest aby przedsiębiorca spełniał warunki małego podatnika PIT. Przychody z działalności prowadzonej przez przedsiębiorcę nie mogą przekroczyć limitu przychodów za poprzedni czyli 2022r. – 2.000.000 euro czyli 9.654.000 zł.

Poza małymi podatnikami PIT także i podatnicy rozpoczynający działalność mają prawo skorzystać z amortyzacji jednorazowej ww. grup środków trwałych do limitu 50.000 euro, w roku podatkowym, w którym środki te zostały wprowadzone do ewidencji środków trwałych oraz wartości niematerialnych i prawnych.

Przedsiębiorca może zamortyzować jednorazowo nabyty środek trwały nie wcześniej niż w miesiącu, w którym został on wprowadzony do ewidencji środków trwałych oraz wartości niematerialnych i prawnych.

Przykład 1

Podatnik prowadzący działalność gospodarczą – czynny podatnik VAT stosujący podatek liniowy jako formę opodatkowania przychodów z działalności nabył w lutym 2023r. koparko-ładowarkę o wartości 271.000 zł netto.

Podatnik wprowadził w lutym 2023r. dany środek trwały do ewidencji środków trwałych.

W lutym 2023r. ujął 241.000 zł w koszty firmy a więc dokonał jednorazowej amortyzacji wartości początkowej koparko-ładowarki ale pomniejszonej do sumy limitu 50.000 euro.

Pozostałą część a więc 30.000 zł podatnik od stycznia 2024r. będzie zobowiązany amortyzować w czasie dokonując miesięcznych odpisów amortyzacyjnych. Do wyboru metody miesięcznej amortyzacji pozostałej części wartości koparko-ładowarki będzie miał metodę amortyzacji liniowej lub degresywnej.

Przykład 2

Podatnik prowadzący działalność gospodarczą – czynny podatnik VAT stosujący skalę podatkową jako formę opodatkowania przychodów z działalności nabył w styczniu 2023r. maszynę drukarską o wartości 180.000 zł netto.

Podatnik wprowadził w styczniu 2023r. dany środek trwały do ewidencji środków trwałych.

W styczniu 2023r. ujął 180.000 zł w koszty firmy a więc dokonał jednorazowej amortyzacji wartości maszyny drukarskiej.

W lutym 2023r. podatnik złożył wniosek o dofinansowanie z jednego z programów unijnych do zakupu infrastruktury poligraficznej.

Wypełniając dokumenty podatnik musi pamiętać, iż wykorzystał w roku 2023 część limitu pomocy de minimis w kwocie 180.000 zł.

Z jednorazowej amortyzacji do sumy w roku podatkowym 50.000 euro nie skorzysta też podatnik rozpoczynający prowadzenie działalności gospodarczej, który w roku rozpoczęcia tej działalności, a także w okresie dwóch lat, licząc od końca roku poprzedzającego rok jej rozpoczęcia:

- prowadził samodzielnie działalność gospodarczą lub

- prowadził działalność gospodarczą jako wspólnik spółki niebędącej osobą prawną lub

- działalność taką prowadził małżonek tej osoby, jeżeli między małżonkami istniała w tym czasie wspólność majątkowa.

Na koniec warto podkreślić, iż poniższe grupy środków trwałych (m.in. nieruchomości) nie mogą być amortyzowane jednorazowo żadną powyższą metodą:

- KŚT 0 – GRUNTY,

- KŚT 1 – BUDYNKI I LOKALE ORAZ SPÓŁDZIELCZE PRAWO DO LOKALU UŻYTKOWEGO I SPÓŁDZIELCZE WŁASNOŚCIOWE PRAWO DO LOKALU MIESZKALNEGO (budynki mieszkalne i niemieszkalne, lokale, spółdzielcze prawo do lokalu użytkowego oraz spółdzielcze własnościowe prawo do lokalu mieszkalnego),

- KŚT 2 – OBIEKTY INŻYNIERII LĄDOWEJ I WODNEJ (kompleksowe budowle, rurociągi, linie telekomunikacyjne i energetyczne, infrastruktura transportu, pozostałe obiekty inżynierii lądowej i wodnej),

- KŚT 9 – INWENTARZ ŻYWY.