Przepisy ogólne ustawy o podatku od towarów i usług wskazują na generalną zasadę opodatkowania zdarzeń gospodarczych do których należy:

– odpłatna dostawa towarów oraz odpłatne świadczenie usług na terytorium kraju;

– eksport towarów;

– import towarów;

– wewnątrzwspólnotowe nabycie towarów za wynagrodzeniem na terytorium kraju;

– wewnątrzwspólnotowa dostawa towarów.

Zaistnienie powyższych zdarzeń skutkuje obowiązkiem zapłaty podatku do urzędu skarbowego w kwocie jak wynika z przemnożenia podstawy opodatkowania i stawki zgodnej z przepisami.

Czy zawsze płacimy podatek?

Ustawodawca przewidział pewne wyłączenia z tego obowiązku. W ustawie o podatku od towarów i usług rozróżnić możemy dwa rodzaje zwolnień z podatku.

Pierwsze z nich to zwolnienia przedmiotowe wynikające z wprost z art. 43 ustawy.

W artykule tym wymienione są przypadki zdarzeń gospodarczych – dostawy towarów i świadczenia usług, dla których brak jest obowiązku odprowadzenia podatku. Podatnicy korzystający z tego zwolnienia wystawiając dokumenty potwierdzające zrealizowaną sprzedaż umieszczając informację o stawce podatku jako „zw.” i podstawie zastosowania zwolnienia.

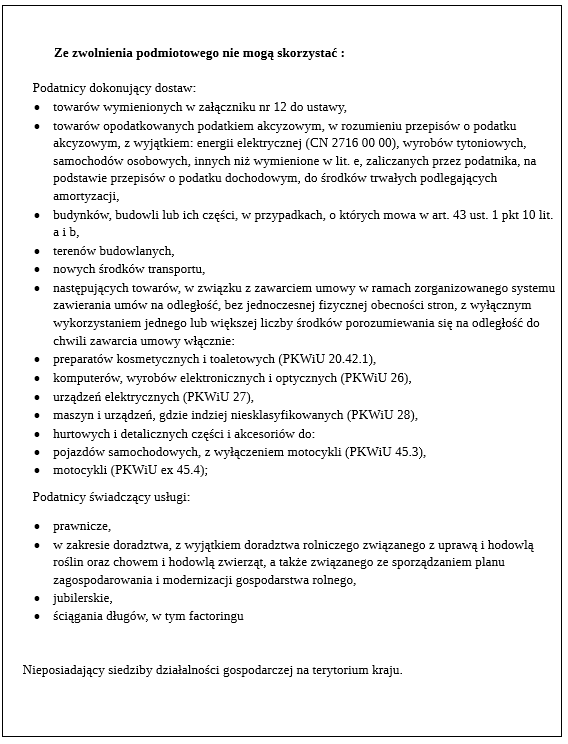

Drugie zwolnienie związane jest z wielkością zrealizowanych przez przedsiębiorcę obrotów, jest to zwolnienie podmiotowe. Szczegóły zastosowania tego zwolnienia zawarte są w art. 113 ustawy. Stosowanie tego przepisu dotyczy przedsiębiorców, u których wartość sprzedaży nie przekroczyła łącznie w poprzednim roku podatkowym kwoty 200 000,00. Istotne dla zachowania limitu jest to, że nie wlicza się do niego kwoty podatku.

Do wartości sprzedaży nie wlicza się kwot wynikających z :

– wewnątrzwspólnotowej dostawy towarów oraz wewnątrzwspólnotowej sprzedaży towarów na odległość, która nie podlega opodatkowaniu podatkiem na terytorium kraju,

– sprzedaży na odległość towarów importowanych, która nie podlega opodatkowaniu podatkiem na terytorium kraju,

– odpłatnej dostawy towarów i odpłatnego świadczenia usług, zwolnionych od podatku na podstawie art. 43 ust. 1 lub przepisów wydanych na podstawie art. 82 ust. 2 ( z wyjątkami),

– odpłatnej dostawy towarów, które na podstawie przepisów o podatku dochodowym są zaliczane przez podatnika do środków trwałych bądź wartości niematerialnych i prawnych i podlegają amortyzacji.

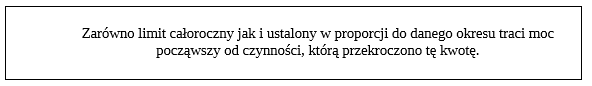

Ważne dla ustalenia limitu kwoty uprawniającej do zwolnienia jest to, że przysługuje ona za cały okres prowadzenia działalności. W przypadku gdy podatnik rozpoczyna prowadzenie przedsiębiorstwa w ciągu roku limit należy ustalić w proporcji do okresu aktywnej działalności.

Ustala się go w następując sposób:

wartość limitu, czyli 200 000 zł * liczba dni prowadzenia działalności gospodarczej w ciągu roku) / liczba dni w danym roku podatkowym.

W sytuacji gdy dana operacja spowoduje przekroczenie kwoty limitu podatnik zobowiązany jest złożyć do urzędu skarbowego deklarację VAT-R. Od tej chwili przedsiębiorca będzie musiał wystawiać faktury VAT, prowadzić stosowną ewidencję do celów VAT oraz składać deklaracje. Nawet jeżeli podatnik nie złoży w terminie VAT–R, tj. nie zarejestruje się w terminie, to i tak jest traktowany jako podatnik czynny VAT już od daty przekroczenia limitu. Późniejsze złożenie VAT–R stanowi jedynie potwierdzenie wystąpienia tej okoliczności.

Zdarzyć może się jednak sytuacja , gdy podatnik przeoczy moment przekroczenia limitu uprawniającego do zwolnienia. W takiej sytuacji zobowiązany jest do skorygowania wcześniej wystawionych dokumentów.

Sytuacja ta uwzględniona jest w interpretacji Dyrektora KIS z 4 kwietnia 2018 r., sygn. 0113–KDIPT1–1.4012.118.2018.2.MSU, Dyrektor Krajowej Informacji Skarbowej:

„…Z okoliczności sprawy wynika, że w 2016 r. wartość sprzedaży dokonanej przez Wnioskodawczynię nie przekroczyła kwoty 200 000 zł. Zatem Wnioskodawczyni, jako podatnik korzystający ze zwolnienia na podstawie art. 113 ustawy wystawiała faktury sprzedaży. Jak wskazuje Wnioskodawczyni, przekroczenie ww. limitu miało miejsce 19 września 2017 r. Jednak Wnioskodawczyni przeoczyła ten moment. Natomiast, jak wynika z opisu sprawy, Wnioskodawczyni dokonała rejestracji jako czynny podatnik VAT wykazując datę przystąpienia do VAT na miesiąc utraty zwolnienia (czyli 19 września 2017 r.).

Zatem w omawianej sprawie Wnioskodawczyni od 19 września 2017 r. posiada status podatnika VAT czynnego, a tym samym Wnioskodawczyni za ten okres w odniesieniu do wykonywanych czynności na rzecz innych podatników powinna wystawiać faktury dokumentujące wykonane czynności.

W rezultacie w niniejszej sprawie, w celu prawidłowego rozliczenia wykonanych przez Wnioskodawczynię usług, do wystawionych w okresie od 19 września do końca grudnia 2017 r. faktur powinna wystawić – w myśl art. 106j ust. 1 pkt 5 ustawy – faktury korygujące. W wystawionych fakturach korygujących, zgodnie z zapisami art. 106j ust. 2 pkt 4 i 5 ustawy, należy wskazać przyczynę korekty oraz odpowiednio kwotę korekty podstawy opodatkowania, kwotę korekty podatku należnego z podziałem na kwoty dotyczące poszczególnych stawek podatku i sprzedaży zwolnionej. Faktury korygujące Wnioskodawczyni winna wystawić z datą bieżącą (będzie to data wystawienia faktury). Tym samym Wnioskodawczyni w wystawianych fakturach korygujących przed korektą powinna wskazać sprzedaż zwolnioną z art. 113 ust. 1 lub 9 ustawy, natomiast po korekcie – prawidłową podstawę opodatkowania oraz podatek należny od wykonanej usługi. Ww. faktury korygujące Wnioskodawczyni winna przekazać Kontrahentom”.

Przykład Pan Jan prowadzi jednoosobową działalność gospodarczą, korzystała ze zwolnienia podmiotowego z VAT. Wartość sprzedaży za okres wynosiła 175 000 zł. 10 grudnia pan Jan dokonał sprzedaży na kwotę 45 000 zł, co oznacza, że limit uprawniający do korzystania ze zwolnienia podmiotowego został przekroczony. Opodatkowaniu podlega cała transakcja, która spowodowała przekroczenie limitu, a więc kwota 45 000 zł. Przed dokonaniem sprzedaży pan Jan powinien złożyć zgłoszenie rejestracyjne VAT-R i zarejestrować się jako podatnik VAT czynny.