Opodatkowanie podatkiem VAT usług transportowych wymaga ustalenia wpierw statusu VAT nabywcy, miejsca świadczenia a nawet rodzaju transportu stosowanego przy świadczeniu usługi transportowej towarów.

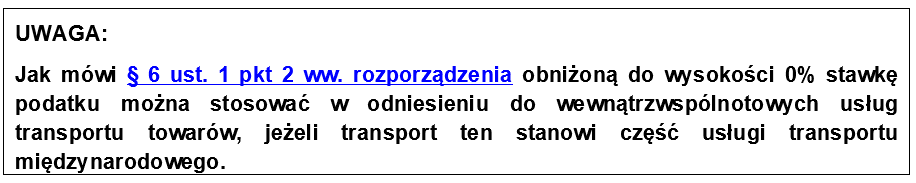

Poza regulacjami ustawy o VAT podatnik winien jeszcze wziąć pod uwagę Rozporządzenie Ministra Finansów z dnia 25.03.2020 r. w sprawie towarów i usług, dla których obniża się stawkę podatku od towarów i usług, oraz warunków stosowania stawek obniżonych (Dz. U. z 2021 r. poz. 1696 zwane dalej rozporządzeniem) które reguluje obniżone stawki VAT dla niektórych przypadków świadczenia usług transportowych.

Obowiązek podatkowy usług transportowych towarów

Jedno z wielu wątpliwości podatników jakie pojawia się w trakcie świadczenia usług transportu towarów to kiedy należy opodatkować wykonaną usługę podatkiem VAT.

Obowiązek opodatkowania krajowych i międzynarodowych usług transportowych podatkiem VAT powstaje według zasad ogólnych a więc zgodnie z art. 19a ust. 1 oraz 8 ustawy z dnia 11.03.2004 r. o podatku od towarów i usług (Dz. U. z 2022 r. poz. 931 zwanej dalej ustawą o VAT) czyli:

- z chwilą (dniem) wykonania usługi transportowej,

- z chwilą (dniem) otrzymania zaliczki, przedpłaty, zadatku lub całej zapłaty – jeżeli przed wykonaniem usługi transportowej sprzedawca otrzymał całość lub część zapłaty, w szczególności przedpłatę, zaliczkę, zadatek itp.

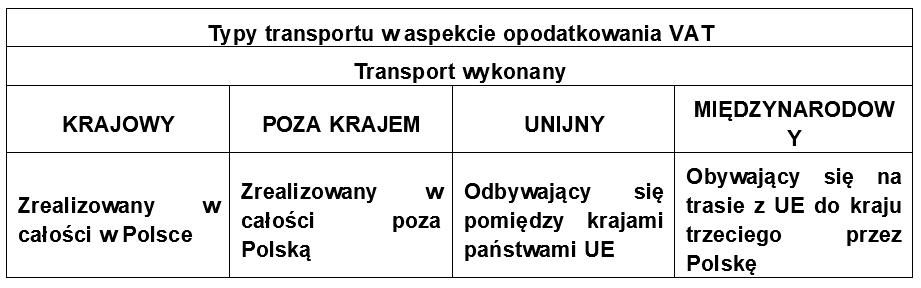

Typy transportu na cele rozliczenia VAT

Dla przypomnienia podział typów transportu patrząc od strony polskiego podatnika – sprzedawcy usług transportowych przedstawia poniższa tabela.

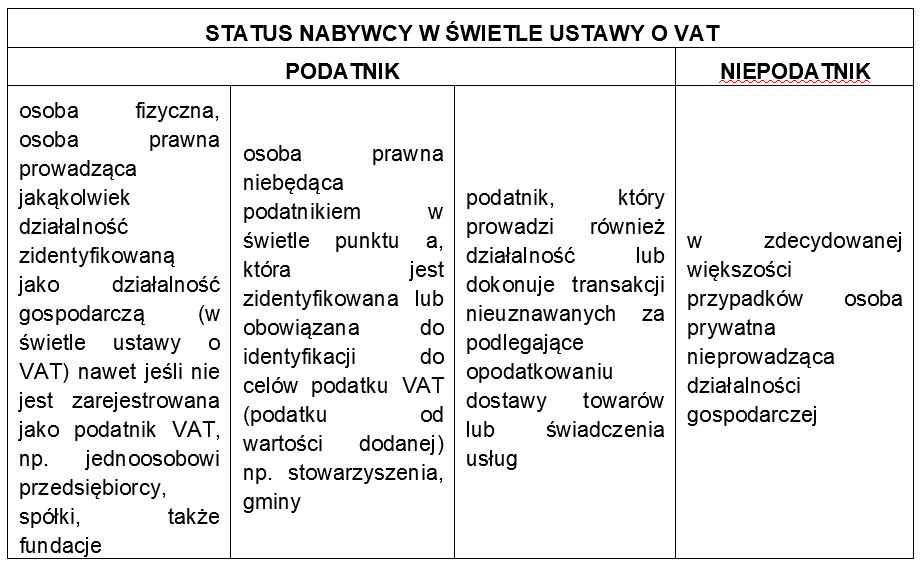

Status nabywcy usług transportowych według ustawy o VAT

Ustalenie w jaki sposób będzie opodatkowana VAT międzynarodowa usługa transportu towarów wymaga (poza określonym już momentem kiedy należy opodatkować usługę transportową) odpowiedzi na pytania o:

- status nabywcy usługi,

- miejsce świadczenia usługi dla celów VAT,

- niekiedy rodzaj środka transportu.

Status nabywcy usługi transportowej według ustawy o VAT może występować w dwóch formach przedstawionych w poniższej tabeli.

Znając już status podatnika względem ustawy o VAT można rozróżnić 2 typy podatników – odbiorców usługi transportowej:

- podatnik krajowy a więc z Polski,

- podatnik z innego państwa niż Polska.

Transport międzynarodowy, wewnątrzwspólnotowy, poza Polską czyli jaki?

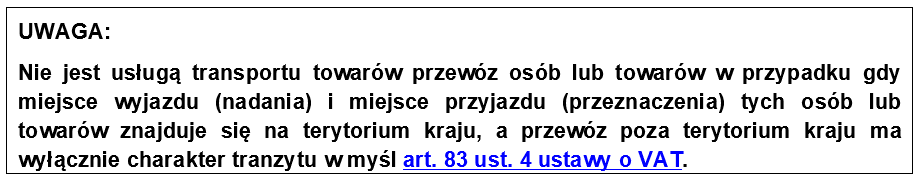

Na mocy art. 83 ust. 3 pkt 1 ustawy o VAT międzynarodowe usługi transportu towarów to przemieszczenie towarów:

- z miejsca wyjazdu (nadania) na terytorium RP do miejsca przyjazdu (przeznaczenia) poza terytorium UE,

- z miejsca wyjazdu (nadania) poza terytorium UE do miejsca przyjazdu (przeznaczenia) na terytorium RP,

- z miejsca wyjazdu (nadania) poza terytorium UE do miejsca przyjazdu (przeznaczenia) poza terytorium UE, jeżeli trasa przebiega na pewnym odcinku przez terytorium RP (tranzyt),

- z miejsca wyjazdu (nadania) na terytorium państwa członkowskiego innym niż terytorium RP do miejsca przyjazdu (przeznaczenia) poza terytorium UE lub z miejsca wyjazdu (nadania) poza terytorium UE do miejsca przyjazdu (przeznaczenia) na terytorium państwa członkowskiego inne niż terytorium RP, jeżeli trasa przebiega na pewnym odcinku przez terytorium RP.

Usługi transportu międzynarodowego to także usługi pośrednictwa i spedycji międzynarodowej związane z transportem towarów.

Natomiast w myśl art. 51 Dyrektywy 2006/112/WE Rady z dnia 28.11.2006 r. w sprawie wspólnego systemu podatku od wartości dodanej – wewnątrzwspólnotowy transport towarów oznacza każdy transport towarów, w przypadku gdy miejsce rozpoczęcia i miejsce zakończenia transportu znajdują się na terytorium dwóch różnych państw członkowskich..

Patrząc z perspektywy polskiego podatnika który świadczy usługi transportu towarów w każdej z powyższej opcji transport towarów rozpoczyna się albo kończy w Polsce albo przez Polskę następuje tranzyt owych towarów.

Opodatkowanie VAT międzynarodowych usług transportu towarów

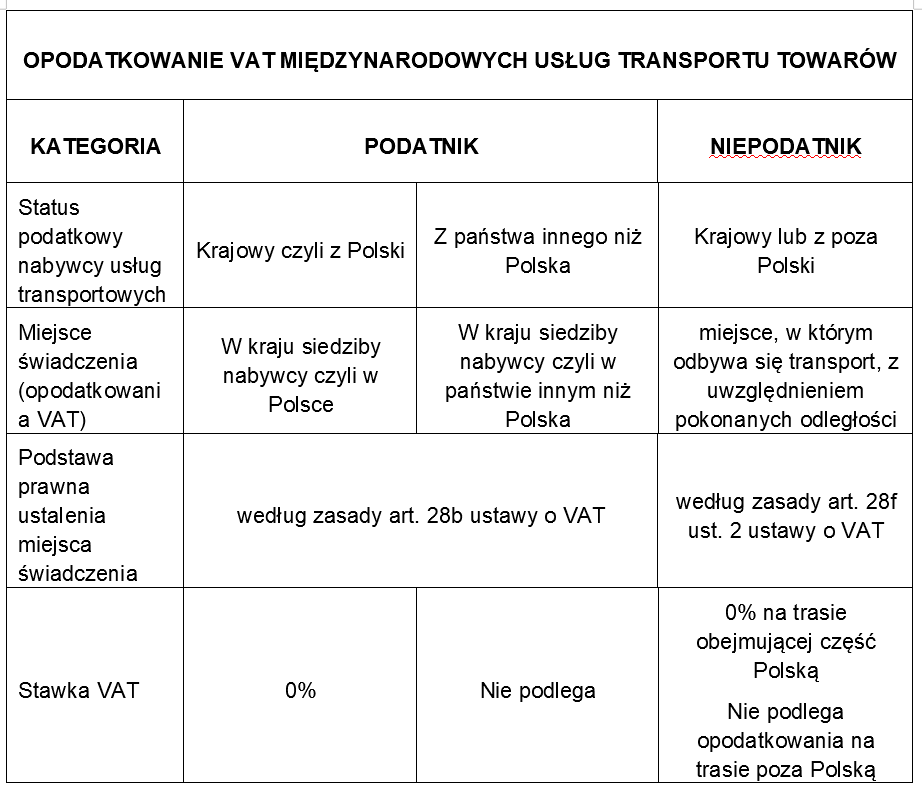

Pierwszą kwestią w opodatkowaniu VAT usług transportu odbywającego się na trasie z UE do kraju trzeciego (lub odwrotnie) przez Polskę jest określenie statusu nabywcy.

Jeżeli odbiorcą usług międzynarodowego transportu towarów jest podatnik polski albo podatnik z innego państwa wówczas należy określić miejsce świadczenia. Do tego celu należy posłużyć się ogólną zasadą zawartą w art. 28b ustawy o VAT.

Jeśli natomiast odbiorcą będzie niepodatnik wówczas zastosowanie znajdzie regulacja art. 28f ust. 2 ustawy o VAT.

Wnioski zawarto w poniższej tabeli

Przykład 1

Polska firma świadczy usługę transportu towarów na rzecz osoby fizycznej. Transport towarów rozpoczyna się z terytorium RP a kończy na Ukrainie.

Miejsce świadczenia a więc opodatkowania VAT danej usługi to terytorium Polski dla odcinka trasy znajdującego się w Polsce według stawki 0%.

Natomiast usługa transportu towarów nie będzie podlegać opodatkowaniu na trasie poza Polską.

Przykład 2

Polska firma świadczy usługę transportu towarów na rzecz włoskiej firmy. Transport towarów rozpoczyna się z terytorium RP następnie biegnie przez Niemcy a kończy w Szwajcarii.

Miejsce świadczenia a więc opodatkowania VAT danej usługi to kraj siedziby nabywcy a więc kontrahenta włoskiego.

Opodatkowanie VAT wewnątrzwspólnotowych usług transportu towarów

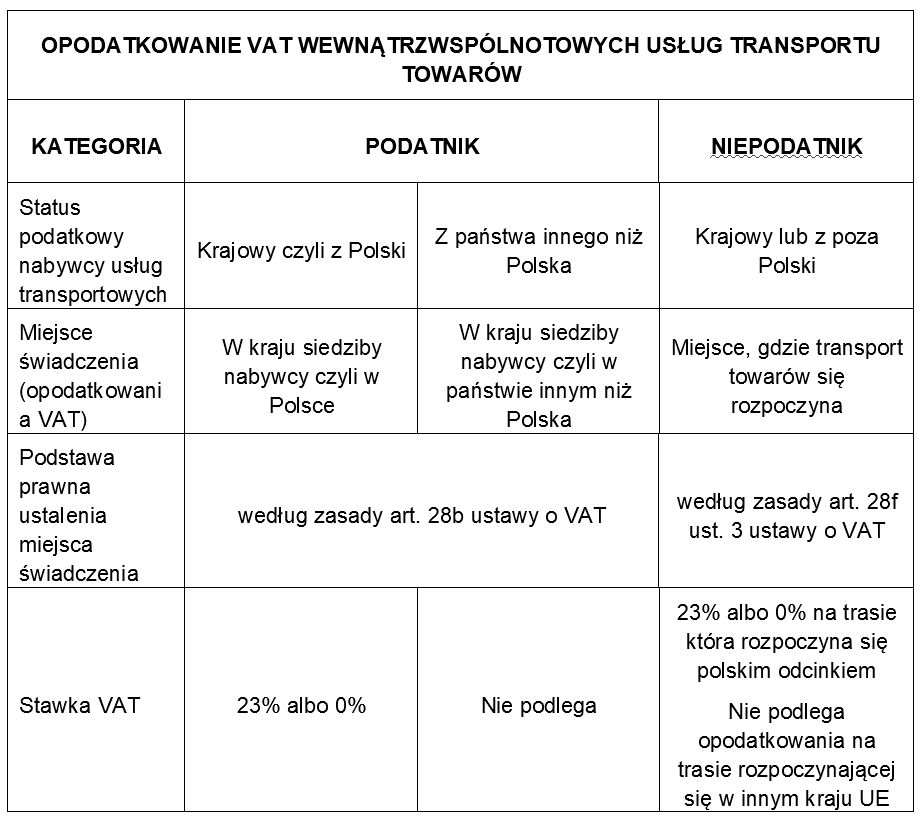

Wewnątrzwspólnotowy transport towarów oznacza każdy transport towarów, w przypadku gdy miejsce rozpoczęcia i miejsce zakończenia transportu znajdują się na terytorium dwóch różnych państw członkowskich.

Jeżeli odbiorcą usług wewnątrzwspólnotowego transportu towarów jest podatnik polski albo podatnik z innego państwa wówczas należy określić miejsce świadczenia. Do tego celu należy posłużyć się ogólną zasadą zawartą w art. 28b ustawy o VAT.

Jeśli natomiast odbiorcą będzie niepodatnik wówczas zastosowanie znajdzie regulacja art. 28f ust. 3 ustawy o VAT.

Wnioski zawarto w poniższej tabeli.

Przykład 3

Polska firma świadczy usługę transportu towarów na rzecz niemieckiej firmy. Transport towarów rozpoczyna się z terytorium RP a kończy w Niemczech.

Miejsce świadczenia a więc opodatkowania VAT danej usługi to kraj siedziby nabywcy a więc Niemcy. W Polsce usługa ta nie podlega opodatkowaniu VAT.

Przykład 4

Polska firma świadczy usługę transportu towarów na rzecz osoby fizycznej. Transport towarów rozpoczyna się z terytorium RP a kończy w Czechach.

Miejsce świadczenia a więc opodatkowania VAT danej usługi to terytorium Polski.

Opodatkowanie VAT usług transportu towarów realizowanych w całości poza Polską

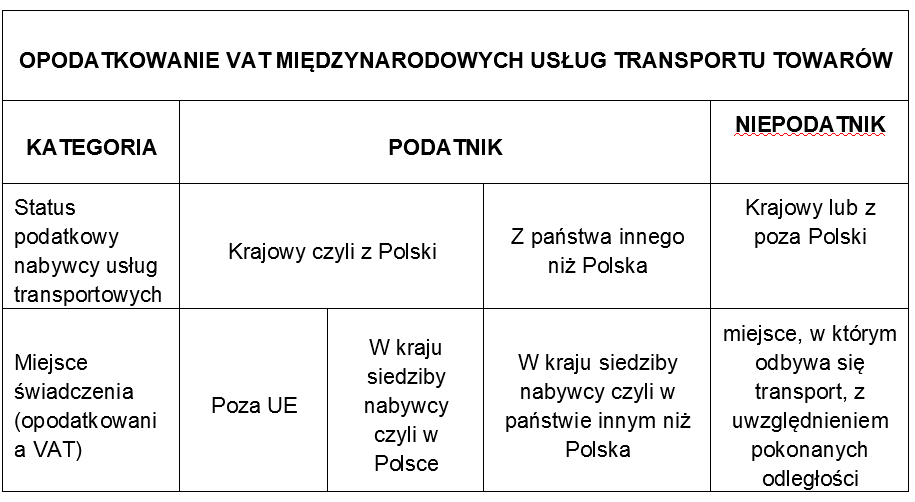

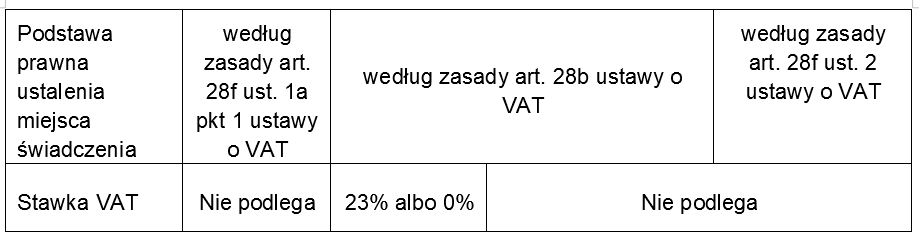

Jak wcześniej już zaznaczono, pierwszą kwestią w opodatkowaniu VAT usług transportu odbywającego się na trasie poza terytorium RP jest określenie statusu nabywcy.

Jeżeli odbiorcą usług transportu towarów odbywającego się w całości poza terytorium RP jest podatnik polski wówczas do określenia miejsca świadczenia należy użyć art. 28f ust. 1a pkt 1 ustawy o VAT.

Jeżeli odbiorcą usług transportu towarów odbywającego się w całości poza terytorium RP jest podatnik z innego państwa wówczas należy określić miejsce świadczenia. Do tego celu należy posłużyć się ogólną zasadą zawartą w art. 28b ustawy o VAT.

Jeśli natomiast odbiorcą będzie niepodatnik wówczas zastosowanie znajdzie regulacja art. 28f ust. 2 ustawy o VAT.

Wnioski zawarto w poniższej tabeli.

Przykład 5

Polska firma świadczy usługę transportu towarów na rzecz innej polskiej firmy. Transport towarów odbywa się w całości na terytorium Szwajcarii.

Miejsce świadczenia a więc opodatkowania VAT danej usługi to terytorium Szwajcarii. Polski podatnik świadczy usługę transportu towarów będzie zobowiązany zarejestrować się i zapłacić tamtejszy należny podatek od sprzedaży towarów i usług czyli w Szwajcarii.

Natomiast usługa transportu towarów nie będzie podlegać opodatkowaniu na trasie poza Polską.

Przykład 6

Polska firma świadczy usługę transportu towarów na rzecz innej polskiej firmy. Transport towarów odbywa się na trasie Słowacja – Ukraina.

Miejsce świadczenia a więc opodatkowania VAT danej usługi to terytorium Polski.

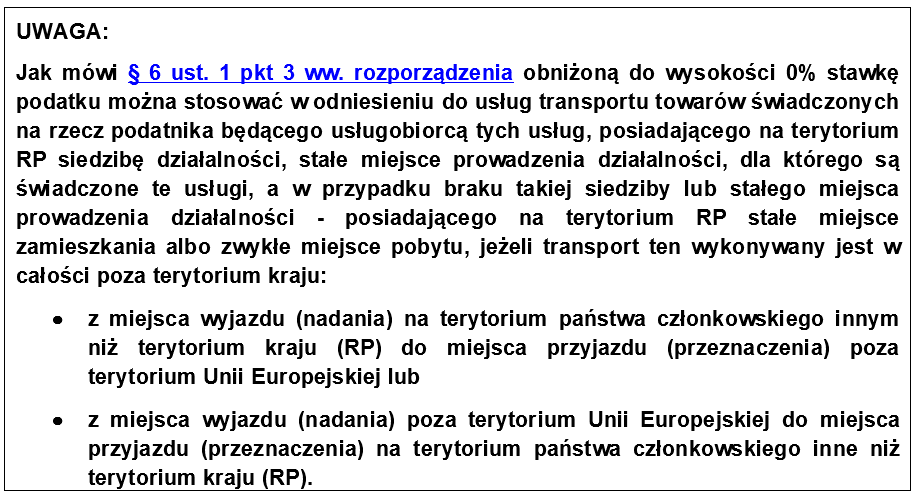

Jeżeli dany transport wypełni warunki § 6 ust. 1 pkt 3 ww. rozporządzenia, wówczas sprzedawca usług transportowych będzie miał możliwość zastosowania obniżonej stawki VAT 0%.